Regulamentado no Brasil pelo Conselho Monetário Nacional (CMN) e pelo Banco Central (BC), o Open Banking tem revolucionado a maneira como lidamos com serviços financeiros. Muito tem sido dito a respeito, mas ainda há dúvidas sobre o que é Open Banking.

Em uma tradução literal, Open Banking significa “banco aberto” ou “sistema financeiro aberto”. Essa abertura ao qual o nome se refere é em relação ao compartilhamento de dados entre instituições financeiras, desde que autorizado pelos clientes, por meio da integração de plataformas de tecnologia.

Neste artigo, explicamos detalhadamente como se deu essa abertura e o que o Open Banking traz de vantagens tanto para as empresas quanto para os usuários.

Continue a leitura e fique por dentro de como aproveitar ao máximo (e com segurança) essa tendência.

O que é open banking?

O Open Banking parte da ideia de que é preciso facilitar algumas aplicações do sistema financeiro tradicional, permitindo que o usuário tenha mais liberdade para fornecer suas informações financeiras para qualquer instituição.

A ideia do open banking é abrir para que os próprios clientes das instituições financeiras tenham posse de seus dados, que hoje estão nas mãos dos bancos. A partir dessa abertura, os clientes poderão autorizar o compartilhamento desses dados com o mercado, o que permitirá que movimentem suas contas a partir de várias plataformas de serviços e não mais apenas diretamente pelo banco.

Para viabilizar essa liberdade, a proposta é que todos os agentes do mercado financeiro utilizem uma camada de tecnologia padronizada, que facilite a comunicação entre eles e simplifique o compartilhamento de dados dos usuários.

A partir de uma integração via API, é possível que empresas acessem os dados do usuário em diferentes instituições, tendo sido autorizado previamente, claro. Explicamos melhor sobre APIs neste post, mas para entender, uma API Open Banking reúne instruções e padrões de programação que permitem que duas (ou mais) plataformas se comuniquem.

Graças às APIs Open Banking, o resultado tem sido, principalmente, o aumento da oferta de produtos e serviços financeiros. Para se ter uma ideia, o número de fintechs de meios de pagamento cresceu mais de 200% desde 2011, de acordo com pesquisa do Distrito.

Mas também a nova forma de utilizar estes serviços permitiu a criação de startups que utilizam essa tecnologia para desenvolver novos modelos de negócios, mais focados na experiência e na jornada do cliente e menos nos mecanismos transacionais de transferência e pagamentos.

Vantagens do Open Banking

Entre as vantagens do Open Banking está a de possibilitar maior competição, reduzindo a barreira que impede a criação de novos produtos e serviços. Além disso, a agilidade dos processos, a redução de custos e o aumento da autonomia também podem ser entendidos como vantagens importantes.

Já que com a autorização do cliente seus dados podem ser compartilhados, o Open Banking reduz toda a burocracia para quem deseja utilizar o serviço financeiro de um outro banco, por exemplo, ou solicitar empréstimo. Com isso, aumentam as possibilidades de melhores ofertas, serviços bancários melhores, taxas reduzidas e muitas outras.

Essa mudança de paradigma poderá ser responsável por outros negócios que vão oferecer taxas personalizadas para cada cliente ou mesmo contribuir para a educação financeira, por exemplo. Dessa maneira, com mais concorrência entre instituições, quem sairá ganhando serão os usuários.

O Open Banking é seguro?

Além de saber o que é Open Banking, suas possibilidades e vantagens, é preciso também conhecer alguns pontos de atenção sobre ele, principalmente em relação à segurança das informações.

Para a criação de um sistema de Open Banking, é indispensável dispor de um ambiente seguro para os usuários. Normas que impeçam o mau uso dos dados dos clientes e que garantam o fim do acesso a eles, quando o cliente deixar de usar algum serviço ou produto, também precisam ser estabelecidas.

É importante saber que o usuário (pessoa física ou jurídica) precisa autorizar para que seus dados sejam compartilhados com as instituições financeiras. Além disso, é preciso disponibilizar mecanismos de controle, que realmente garantam autonomia aos clientes de produtos e serviços Open Banking.

Saiba mais: Segurança de APIs: como garantir uma boa integração

Para o Diretor de Regulação do Banco Central, Otávio Damaso, o Open Banking tem o objetivo de empoderar o consumidor financeiro, na linha de proteção de dados, de que a informação pertence ao consumidor e cabe a ele decidir compartilhar ou não essa informação com terceiros.

“É uma iniciativa que vem sendo discutida em vários países ao redor do mundo, com escopo e dimensões diferentes. No caso brasileiro, optamos por um modelo o mais abrangente possível. Esse projeto também facilita o aumento da eficiência no âmbito do sistema financeiro, incentiva a inovação, e naturalmente aumenta a competitividade”, Otávio Damaso, Diretor de Regulação do Banco Central.

O Banco Central esclarece ainda que todas as instituições participantes do Open Banking devem obedecer às regras de segurança cibernética e todas as demais publicadas pelo Conselho Monetário Nacional (CMN) e pelo BC. Há também regras que responsabilizam instituições e seus dirigentes.

Instituições que fazem parte do Open Banking

Em nosso país, as instituições financeiras regularizadas pelo Banco Central podem participar do open banking. Dentre essas companhias, podemos destacar os bancos e as fintechs.

No caso de bancos que possuem o porte igual ou maior que 1% do PIB ou que contam com atividades internacionais relevantes, a participação é obrigatória. Para instituições que não estão nesse grupo (como as fintechs, por exemplo), a adesão é facultativa.

Independente da obrigatoriedade, a reciprocidade entre todos os bancos é uma das premissas fundamentais do Open Banking. Ou seja, todas as companhias que participarem, além de receber os dados de seus concorrentes, também deverão compartilhar as suas próprias informações.

Fases do Open Banking no Brasil

Agora que sabemos de forma mais ampla o que é Open Banking, é importante entendermos como esse conceito será aplicado no Brasil.

Em primeiro lugar, o Banco Central arquitetou o programa para ser implantado totalmente em quatro etapas.

Em cada passo, novas funcionalidades são incluídas no sistema, promovendo cada vez mais facilidade e dinâmica nas transações dos clientes.

Devemos ressaltar que cada etapa possibilita o compartilhamento de diferentes informações. Em outras palavras, você terá a liberdade de escolher quais dados poderão ser compartilhados e por quanto tempo. Confira abaixo todas as fases do Open Banking:

Primeira fase

Quando?

01 de fevereiro de 2021.

O que muda nessa fase?

Nessa primeira etapa da implementação do Open Banking no Brasil, as instituições financeiras disponibilizaram de maneira padronizada diferentes informações.

Dados referentes aos canais de atendimento físicos e virtuais, produtos e serviços, por exemplo, serão compartilhados entre elas. A partir dessa etapa, os bancos participantes poderão acessar as informações via API.

Com o compartilhamento desses números, podem surgir soluções para comparação de taxas, tarifas e produtos, aumentando a possibilidade de ofertas no mercado.

Nessa fase, os dados dos clientes ainda não foram coletados.

Segunda fase

Quando?

13 de agosto de 2021.

O que muda nessa fase?

Na segunda fase, os clientes autorizam o compartilhamento de dados relacionados aos serviços bancários, além de documentos como CPF, RG, etc.

Informações sobre cartões de crédito, contas, endereço, telefone e renda da pessoa são agrupados e distribuídos entre as instituições bancárias. A cada duas semanas, novos dados são incluídos.

O Banco Central decidiu escalonar em quatro ciclos a implementação dessa etapa. Veja mais detalhes sobre cada um deles:

- Primeiro ciclo: o máximo de consentimento para a participação do Open Banking será de 0,1% da base de clientes;

- Segundo ciclo: essa porcentagem aumenta para 0,5%;

- Terceiro ciclo: o número sobe para 1%;

- Quarto ciclo: o limite de consentimento será 10% de consentimento da base de clientes.

Importante ressaltar que nenhum compartilhamento de dados é feito sem o consentimento do consumidor. E é justamente na fase 2 que cada pessoa pode compartilhar suas informações – tais como transações financeiras, operações de crédito e outras – com as instituições financeiras participantes.

Terceira fase

Quando?

29 de outubro de 2021.

O que muda nessa fase?

Na terceira etapa da implementação do Open Banking no Brasil, ocorre a integração de serviços de pagamento.

Essa fase terá início com transações de pagamento, sendo o Pix a primeira ferramenta utilizada, posteriormente se estendendo a outros meios. Assim, os usuários conseguirão, por exemplo, realizar compras virtuais por Pix sem precisar acessar o aplicativo do banco.

Os clientes também poderão aceitar ofertas de crédito a partir da terceira fase.

Quarta fase

Quando?

15 de dezembro de 2021

O que muda nessa fase?

Por fim, a terceira fase é caracterizada pelo compartilhamento de dados relacionados aos serviços de câmbio, credenciamento, previdência, conta salário e seguro.

A quarta etapa também sugere a entrada do conceito de open finance, considerada uma evolução do open banking. Conforme explicamos neste post, se por um lado o open banking busca mudar a maneira como o sistema bancário funciona, impactando diretamente bancos e fintechs, por outro o open finance amplia essa mudança para todo o sistema financeiro.

Quando falamos em “todo o sistema financeiro” nos referimos a organizações como fundos de previdência, corretoras de seguros etc., desde que obedeçam a regras pré-estabelecidas.

Open Banking x Open Finance: quais as diferenças?

Com o Open Finance os bancos, bem como outras organizações que obedeçam a regulações pré-determinadas, podem também oferecer produtos financeiros. Em poucas palavras, a Open Finance é uma atualização do Open Banking que visa expandir as possibilidades propostas no modelo original.

Além das instituições bancárias e fintechs, o Open Banking também permite que diversas instituições ofereçam recursos financeiros. Tudo isso atendendo a regulações definidas. Dessa forma, empresas como corretoras e companhias de câmbio também poderão participar do sistema.

Enquanto o Open Banking foi desenvolvido para otimizar e dinamizar as atividades realizadas entre fintechs e bancos, o Open Finance aumenta ainda mais a diversidade do sistema. Sendo assim, o segundo atua abarcando todas as áreas financeiras em apenas um lugar.

O Open Finance traz diversas vantagens para empresas. Caso você queira saber seus principais pontos positivos, como ele afeta o bolso das pessoas e do mercado, quais os benefícios de implementá-lo, como são as questões de segurança, como ficam os bancos e fintechs, e muitas outras informações, reserve um tempo e escute o podcast que gravamos com Carlos Augusto de Oliveira, CEO da CertDox e Fintech Board Member da VC BossaNova.

Qual o calendário de implementação do Open Banking em 2022?

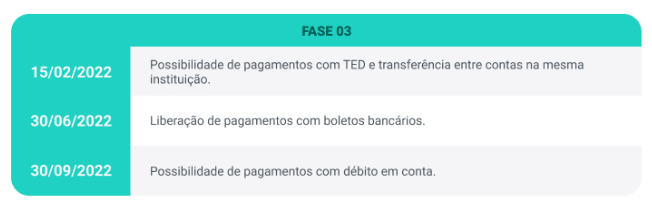

Como para saber tudo sobre o Open Banking temos que conhecer o que o Banco Central (Bacen) reserva para o futuro, é importante ficarmos de olho no calendário de 2022. De acordo com a programação, são esperadas novas etapas da fase 3 e da fase 4:

Fase 3

Como comentamos, a fase 3, iniciada em 29 de outubro de 2021, integrou o Pix ao Open Banking. A previsão é que outros meios de pagamentos passem também a fazer parte do Sistema Financeiro aberto do Brasil:

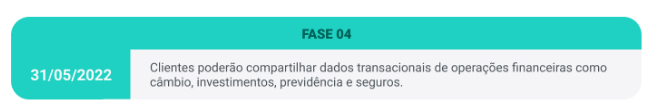

Fase 4

A quarta etapa, marcada pela transição para o Open Finance prevê uma novidade para 2022:

Como a implementação do Open Banking junto com o Pix está alterando a forma com que lidamos com o sistema financeiro?

Tudo indica que, com a integração do Pix ocorrida ainda na segunda fase de implementação do Open Banking, somada à ampla aceitação do meio instantâneo de pagamento do Bacen, para 2022 podemos esperar boas mudanças no mercado financeiro.

Grande parte delas será conduzida pelas fintechs, que ampliam a possibilidade de criação de novos produtos financeiros. Como elas conseguirão analisar as informações no Open Banking, ficarão cada vez mais capazes em desenhar soluções nichadas. É o caso das soluções de pagamento, das soluções de recebimento e de ferramentas para validação de dados bancários.

Para entender como as fintechs vêm agindo, modernizando e ganhando cada vez mais espaço no mercado financeiro, continue a leitura aqui: Meios de pagamento: Como as fintechs atuam na ampliação de serviços para empresas.

O que é uma API Open Banking?

Após a Revolução Digital, a tecnologia passou a ser usada para facilitar a vida das pessoas nas mais diversas frentes. Consequentemente, foram desenvolvidas centenas de inovações tecnológicas que visam automatizar o ambiente de trabalho e tornar as atividades mecânicas mais produtivas.

Da mesma forma que uma API de pagamento, uma API Open Banking reúne instruções e padrões de programação que permitem que duas (ou mais) plataformas se comuniquem. Assim, as APIs (Application Programming Interface) são conjuntos de padrões e rotinas pertencentes a uma interface. Elas permitem a criação de plataformas de forma simples, instintiva e prática.

O API Open Banking é um elemento fundamental e indispensável para que o sistema financeiro aberto seja colocado em prática. É o API que possibilita o compartilhamento de dados entre bancos, fintechs, instituições financeiras e instituições de pagamento no geral.

Esse sistema agrupa diversas instruções e padronizações de programação que promovem a interação entre duas ou mais plataformas.

No caso específico do Open Banking, a função principal do aplicativo é compartilhar as informações e históricos bancários do cliente (obviamente, tudo mediante autorização prévia).

Em resumo, a API Open Banking foi criada para tornar a experiência do usuário mais fluida e desburocratizar transações financeiras.

Qual a importância da API Open Banking?

Como citamos, a API é essencial para o funcionamento do conceito. Sem ele, não seria possível tirar esse projeto do papel.

O cotidiano de atividades financeiras pode ser cansativo para uma companhia que realiza muitos pagamentos para diversos bancos por semana. Assim, a automatização utilizando a API Open Banking é uma excelente alternativa para dinamizar o dia a dia de trabalho.

Pense na quantidade de dados e informações que um gestor deve administrar diariamente. Contas para pagar, empréstimos, taxas. Considerando esse volume exorbitante de documentos, perder o controle e não conseguir dar conta de tudo manualmente é natural.

Sendo assim, o uso de uma plataforma mostra-se indispensável para manter uma gestão financeira organizada.

A Sensedia em parceria com a PwC realizou uma pesquisa sobre a condição das APIs no Brasil. Como resultado, foi possível perceber que empresas de diversas áreas de atuação estão adotando as ferramentas para auxiliar nas atividades.

O que isso mostra? Em primeiro lugar, que muitas empresas concorrentes de seu negócio podem estar automatizando as funções.

Dessa forma, é dever do gestor acompanhar os avanços tecnológicos e se atualizar, utilizando softwares que facilitam tarefas. Caso contrário, suas atividades ficarão ultrapassadas e, consequentemente, sua companhia pode perder relevância no mercado.

Principais vantagens de uma API Open Banking

Criação de novas oportunidades de negócio

Os dados financeiros do cliente são compartilhados, analisados e aproveitados por diversas instituições por meio de uma API de Open Banking. Esse fator pode abrir um leque de diferentes oportunidades comerciais.

Como consequência, temos a facilitação na compra de produtos ou serviços que anteriormente dependiam de processos burocráticos para serem adquiridos.

Personalização de serviços

Por haver uma desburocratização no compartilhamento de dados, a personalização de produtos e serviços financeiros torna-se mais fácil.

Com o histórico dos clientes nas mãos, bancos, fintechs e demais organizações poderão criar ofertas e pacotes de produtos personalizados. Tudo isso utilizando suas transações passadas e considerando preferências como base.

Maior economia para o cliente e mais concorrência entre as instituições

Essas são duas vantagens que andam lado a lado. Com a personalização dos serviços facilitada, o objetivo das empresas será apresentar os melhores produtos para aquele cliente específico. Sendo assim, cria-se um cenário de competitividade entre as instituições financeiras.

E como resultado direto da concorrência entre os bancos, quem sai ganhando é você. Afinal, o cliente terá a possibilidade de escolher a opção mais econômica e lucrativa para seus negócios.

Mais dinâmica nas movimentações internas do mercado

O Banco Central já possibilita as interações entre diferentes instituições bancárias. Entretanto, essas comunicações ainda enfrentam burocracias que dificultam o processo.

Por meio do Open Banking utilizando APIs, as dinâmicas e transações entre os bancos ocorrem de maneira muito mais rápida e fácil. Os prazos enormes solicitados pelas instituições para aprovar crédito, por exemplo, serão muito menores com auxílio do API Open Banking.

O cliente decidirá sobre o compartilhamento de dados

Nos sistemas atuais, os bancos que detém a propriedade das suas informações. O Open Banking garante que o cliente, real dono desses dados, possa ter a liberdade de escolher o que deseja ou não compartilhar.

Por que ter uma API Open Banking?

O dia a dia de processos financeiros pode ser de tarefas bastante desgastantes para uma empresa que realiza muitos pagamentos para diversos favorecidos, envolvendo várias instituições bancárias.

Nesse caso, a automatização de processos, usando uma API Open Banking, é um decisão que garante mais agilidade nas transações, reduz os riscos de falhas e possibilita mais eficiência e segurança para a operação.

É fundamental usar uma plataforma para automatizar essas tarefas para que a gestão não perca o controle dos processos e a empresa possa alcançar um maior crescimento com segurança.

A integração via API Open Banking ao ERP financeiro da empresa, por exemplo, permite que o negócio aproveite as funcionalidades de uma ferramenta de pagamento, sem precisar se desfazer do sistema que já utiliza, migrando toda a operação para um novo software.

Contar com uma API Open Banking é uma oportunidade de estimular a inovação e de leNão podemos esquecer que, para os usuários, as APIs Open Banking os permitem obter todos os benefícios de um banco aberto (falamos aqui sobre as principais vantagens). Isso porque com as APIs os novos serviços fintech se concentram muito mais facilmente em melhorar a experiência do usuário. Sem contar que, por si só, as APIs fornecem aos provedores acesso aos dados de instituições financeiras de maneira segura e eficiente.

Exemplo real de integração de API Open Banking

Um exemplo de integração de API Open Banking é o AiQFome, aplicativo de delivery de comida que faz 4 mil transferências mensalmente para repassar valores aos restaurantes cadastrados.

Fazer todas essas transações manualmente, além de ser uma tarefa exaustiva, não é um trabalho seguro. Afinal, como é uma atividade repetitiva, a chance de erros é enorme.

Para resolver essa dificuldade, a empresa integrou em seu sistema a solução da Transfeera, por meio de API Open Banking.

A partir dessa integração, o AiQFome passou a fazer transferências em lote automaticamente e com validação de dados bancários, conseguindo reduzir as falhas e os estornos para menos de 3%.

Conteúdos Relacionados:

- Futuro dos meios de pagamento: o que esperar para os próximos anos

- Open finance é evolução do open banking: saiba mais sobre a mudança

A integração de uma API Open Banking é segura?

Como se trata de uma inovação, é comum que as empresas tenham receio. Mas, sim, a integração de uma API Open Banking é bastante segura.

A Transfeera, por exemplo, oferece controles rígidos para verificação da identidade do usuário, como OAuth2 e OpenID Connect.

Garante também a entrega e o correto funcionamento da integração da API, assegurando o conhecimento do SLA de disponibilidade dos serviços ofertados.

A solução possibilita gerenciamento de erros, sinalizando possíveis problemas na integração com total transparência.

O papel das fintechs para o Open Banking

As fintechs, especialmente de meios de pagamento, têm crescido no mercado com o Open Banking. Finalmente, começa a ser possível a autonomia dos usuários em compartilhar seus dados e ter facilitado o acesso a serviços financeiros.

Uma das vantagens possíveis é o ganho de escala nos pagamentos para empresas que fazem muitas transferências bancárias para pagamentos de parceiros e fornecedores.

Temos um material completo sobre esse assunto. Confira:

O Open Banking foi desenvolvido para facilitar as operações bancárias do dia a dia. Com o auxílio desse método, as rotinas financeiras das empresas ficarão muito mais otimizadas e dinâmicas.

A Transfeera visa automatizar o processo de transferências para empresas que realizam muitas transações semanalmente e diminuir os custos da operação. Quer conhecer melhor a solução Transfeera? Acesse o link!